ガバナンス不全症候群 【1】

お目付け役の社外取が「肩入れ」

日本の企業ガバナンスはしばしば骨抜きにされる。社長ら経営陣ばかりでなく、お目付け役の社外取締役や弁護士、監査役や監査法人まで「臭いものにフタ」。内部通報や直言を阻む盾は、この「共犯」の構造にある。電気興業がその典型だが、追及の場を「ストイカ」に移し、内部資料を駆使して調査報道のルポとしよう。(敬称略)=約10,200字

第1章社長セクハラ

「知人に企業法務に精通した弁護士がいるのですが、彼から来た話です。ご興味はおありですか?」

仕事仲間のジャーナリストからこんなメッセージが届いたのは、約1年前の2021年6月に入って間もない頃だった。

「東証一部(当時)に上場している電機メーカーの社長に女性社員へのセクシャル・ハラスメントがあり、外部の弁護士を中心とした調査委員会を立ち上げたところ、経費の私的流用や利益相反取引などいろいろ不祥事が出てきた。臨時取締役会を開いて別名目で退任となったが、この会社で調査委員会の立ち上げを主導した専務がヒラの取締役に降格され、会社は調査報告書を監査法人にもひた隠しにして幕引きを図ろうとしており、これを明るみに出したい」――というのがその概要だった。

梅雨入りが迫っているのを告げるように雲が重く垂れこめた朝のことで、自室で別件の資料を読みながら寝転がっていた私は、身を起こして返信した。

「面白そうな話じゃないですか。ご自身でお書きにならないのですか?」

この仕事仲間も様々な雑誌で精力的に記事を書いているベテランなのだが、「監査法人も絡んだ話なので山口さんにご紹介しようかと」とのことだった。

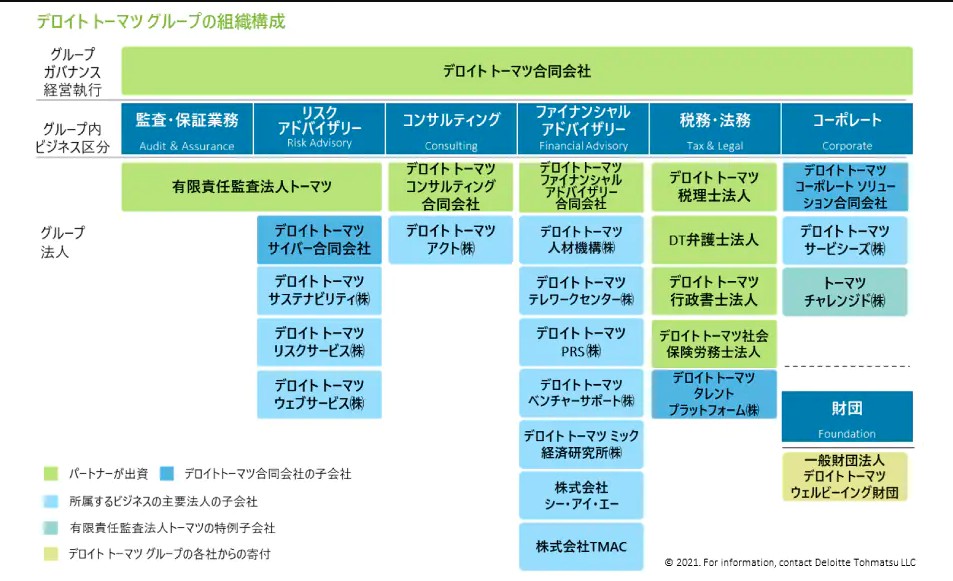

私がその時抱えていたのは、監査法人トーマツが自身の決算内容を粉飾している疑いがあるとの内部告発であり、セクハラ問題で社長が退任したこの会社の会計監査もトーマツが請け負っていた。企業統治や経費の私的流用の問題を抱える企業にやすやすと適正意見を表明するようでは監査の質に疑問符が付きかねず、トーマツにとって触れられたくない痛点であろうことは明らかだった。

私はこれまでに何度か別件でトーマツに取材しなければならないことがあったが、その都度木で鼻をくくったような取材対応を受けており、この仕事仲間からメッセージを受け取る10日ほど前には粉飾疑惑に関する質問状をトーマツに送ったばかりだった。そのときもトーマツの対応はおよそ誠実とは言えないもので、私が入手したトーマツの内部資料に反する説明が並べられ、鵜呑みにはできない内容だった。「明らかに事実に反する」として再度コメントを求めねばならず、水面下でトーマツとつば競り合いを繰り広げていたのだ。

この粉飾決算疑惑に加えて、トーマツの監査先に絡んだ問題を抱えることを少し荷が重いと感じたが、それでも「ガバナンスに関する話は大好物です」と返事をした。東証一部(現東証プライム)上場の老舗電機メーカー、電気興業の深刻なガバナンス問題に私が関わるようになったきっかけは、こんな具合だった。

優良企業だが右肩下がり

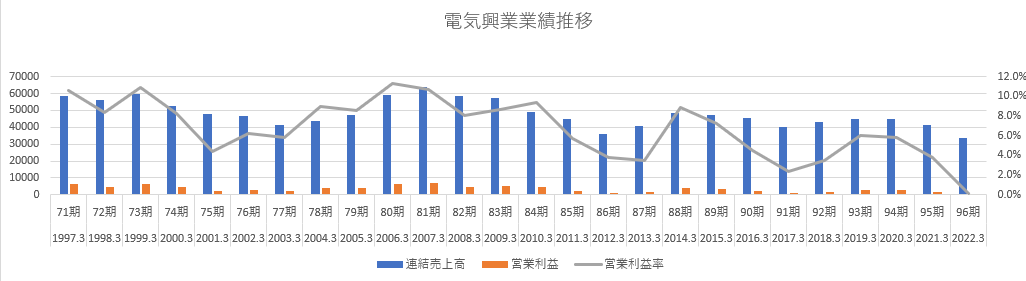

仕事仲間に仲立ちしてもらった私は弁護士と連絡を取り合いつつ、電気興業について調べてみた。電気興業は1950年に設立された老舗の電機メーカーで、携帯電話の基地局アンテナや放送局向けアンテナの製造・施工などを中心とした電気通信部門と、高周波によって自動車エンジン向けのクランクシャフトなどの耐久性を増す高周波部門を収益の二本柱とする典型的な設備投資関連銘柄である。売上高や資産の規模からみれば大きな会社とは言えないが、2008年のあのリーマン・ショック時でさえ赤字に転落することもなく、業績は安定している。

しかし収益規模は近年、縮小気味だ。90年代後半には600億円台を窺う勢いが続いた連結売上高は、2007年3月期についに600億円台に達したが、近年は伸び悩みが目立ち、300億~400億円台が定位置になってしまった。その業績は企業の設備投資動向に影響されやすいとはいえ、スマートフォンの5G関連銘柄であるというテーマ性もある。しかし電気興業の営業利益は低空飛行がグラフから明らかなように続き、営業利益率は上げ下げを繰り返しながら、右肩下がりになっていることがくっきりと浮かび上がる。

とは言え、自己資本比率は70%台をキープし続け、現預金は潤沢。当然、有利子負債はほとんどなく、事実上の無借金経営。健全な財務内容を誇る優良企業である。

定量的には優良企業と言えるのだが、後述するように定性的にはお世辞にも優良企業とは言い難く、長年の損失隠しが明るみに出て企業統治の機能不全が浮かび上がったオリンパスとよく似たところがあった。それどころか、オリンパスよりも悪質にさえ見える部分もあり、過去の事例から何も学び取っていなかったのだろう。

当然、電気興業は株式市場で決して高い評価を受けているわけではない。「セクハラ問題が浮上した頃に遡ると、東証1部(当時)全体の平均PBR(株価純資産倍率)1.3倍を大きく下回る評価しか受けていない」というのが過不足のない表現だろう。

その証拠にPBRは1倍を大きく割り込んでおり、東証プライム市場の下から数えた方が早い。PBRとは1株当たりの純資産で株価を割って求める投資指標であり、通常ならその会社の解散価値と株価が釣り合う1倍が理論上の下限となる。これが1倍を割り込んでいるのは「会社を解散して負債を返済し、残余資産を株主に配当した方が投資家の利益になるほど割安な状態」を意味し、株式市場で投資家からそっぽを向かれていることになる。財務的には優良な割安銘柄でありながら、投資家がその株を買おうとしないのは何らかの根深い問題が横たわっていることを意味する。電気興業は健全な財務内容も潤沢な現預金も、会社の成長につなげられず、株式市場で放置されているのだった。

米スティールに狙われて14年

収益規模を拡大させるべく経営資源を次の成長分野に投資しなければならないが、そうすることもなく、手元資金を積み上げて買収防衛策を張り巡らせるだけ。倒産する心配も、買収される懸念もないのなら、経営陣に緊張感は醸成されるはずもない。当然、「物言う株主」から標的にされやすく、株主還元を求められるだけでなく、場合によっては経営の在り方や経営陣の顔ぶれを一新するよう求められる。電気興業の場合、2007年にそうしたうるさ型の代表格だった米スティール・パートナーズに食いつかれて、大幅な株主還元を求められたこともあった。

こうしてスティール・パートナーズの要求をかわしてから14年が過ぎ、緊張感を失った経営者が起こしたのが、今回のセクハラ問題だった。