羨ましき日本の「金融ポピュリズム」

ポピュリズムが世界にはびこり、政治家は中央銀行に介入したがる。 実験室として黒田日銀の「財政ファイナンス」がいまや欧米では羨望の的。 だが、市場は歪み、構造改革は遅れ、甘えの政治には明日が見えない。

セントラルバンカー(中央銀行マン)が抱く理想的な自画像は「退屈な人種」とされることである。目立つより目立たない方が望ましい。著名人や権力者というより、むしろ一国の金融機構の運営、維持を担う技術屋集団、つまり配管工やエンジニアのように扱われたいと思っている。

「退屈」が好まれるようになったのは、中央銀行の独立性を法的に保証して配管工を政治介入から守らなければならない、という考え方がここ20年の主流だったからだ。とはいえ、政治家にとって金融政策への介入は抗しがたく、中央銀行の自主性を尊重するこれまでのスタイルは変わりつつある。

結局のところ、米国の有名な銀行強盗ウィリー・サットンが言ったように「そこにはカネがうなっている」からだ。中央銀行を管理下に置いて、なんとしてもそのお金を手にしようとする政治家が、現在世界中で増えている。

中央銀行叩きはトランプが先陣

その動機は本質的にポピュリスト的なものだが、現在のような厳しい経済、財政情勢下では中央銀行の役割はもっと大きいはず、と政治家が考えること自体は間違ってはいない。ただ、こうした考えは良からぬ結果をもたらす。日本で実際にそうなっているからだ。

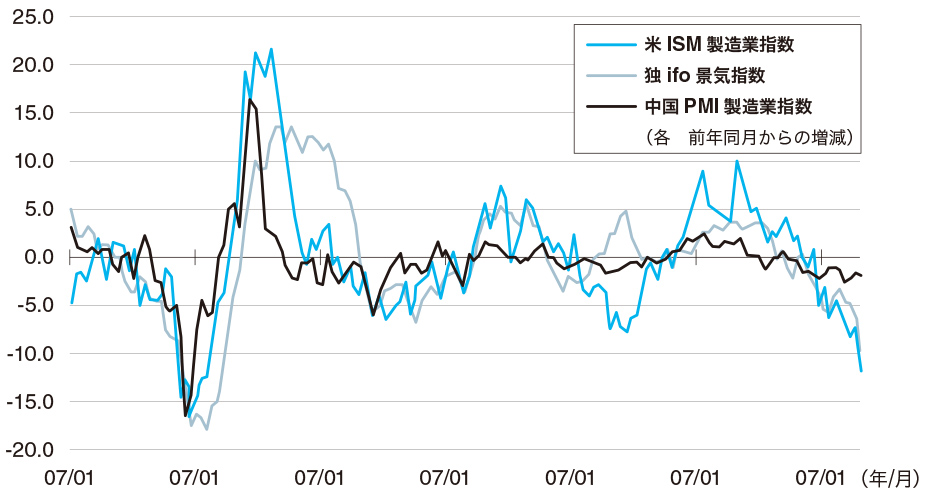

中央銀行へのポピュリスト的攻撃の先頭に立っているのは、驚くことではないがドナルド・トランプ米大統領である。7月、8月に米国の景気鈍化の兆しが鮮明になると、米連邦準備理事会(FRB)に利下げを要求して目いっぱい圧力をかけ始めた。例えば、8月14日のツイートはこんな風だった。

「利回り差はあまりにも大きく、無知なパウエル議長とFRB は他国に感謝されている。ドイツや多くの国はゲームに興じている!クレージーな逆イールド・カーブ(長短金利逆転)!我々は簡単に大きな報酬と利益を手に入れるはずなのにFRBが邪魔している。我々は勝つ!」

ジェローム・パウエルを FRBの議長に任命したのは他ならぬトランプだった。前任のジャネット・イエレンが2018年に1期目の任期を終えると、再任せずクビをスゲ替えた。それなのに、トランプ大統領は中央銀行を直接支配できないためにイライラを募らせているのだ。

左派のポピュリストや反体制を掲げる政治家の間にも同様の願望がある。筆者の母国英国では、野党労働党が「国民のための量的緩和」を提唱した。中央銀行がマネーを創造して、インフラ投資や教育など公的な事業のために資金を供給するというもので、国民に直接利益を届けることによって所得を増やし、消費を喚起する効果があると訴えている。

こうした考え方は米国では「現代貨幣理論」(MMT)として知られるようになり、民主党左派の大統領候補バーニー・サンダース上院議員の経済政策顧問だったステファニー・ケルトン教授や、新進気鋭の民主党下院議員アレクサンドリア・オカシオコルテスが主張して有名になった。

MMTの主張は簡単に言うと「政府支出に財源は不要であり、財政赤字に過度に制約されるべきではない。なぜなら政府は常に中央銀行に通貨を創造させることができるからだ」というものだ。

イタリアでもユーロ脱退の火種

イタリアでも、こうした議論は右派、左派両方の反体制を掲げる政党の間で人気を集めている。読者はご存知かもしれないが、筆者は日本とともにイタリアにも関心をもっている。文化や食事、ワインなど理由は様々だが、最も大きいのは1990年代初頭から続く日本とイタリアの経済的、政治的低迷に共通点がみられることだ。ともに人口減少と急速な高齢化の問題を抱え、労働市場は正規雇用者と短期およびパートタイム契約で働く非正規雇用者に分断され、財政赤字が巨額に膨らんでいる。

ここ10年のイタリアの経済成長率は日本をかなり下回っていた。イタリアは2008年の金融危機前の国民総生産(GDP)を未だに回復できない唯一の西側先進国であり、実質家計所得は20年前から増えていない。

その結果、既成政党に対する国民の怒りが高まり、新しい、より国家主義的な主張をするポピュリスト政党が台頭してきた。18年の総選挙ではこうした政党が強い支持を集め、極左「五つ星運動」と極右「同盟」は連立を組み、8月中旬に崩壊するまで政権は1年近く続いた。

五つ星運動は長年対立してきた中道左派「民主党」とひとまず連立政権を組んだが、解散総選挙となれば、世論調査で大きくリードする同盟が右派政権を誕生させる可能性が高い。同盟はもとはイタリア北部を地盤とした、地域の自治拡大を訴える分離派の政党だったが、現在は支持層を全国に広げている。

ポピュリスト2政党の不満の種は、イタリアは欧州連合(EU)の単一通貨、ユーロの加盟国であるため、自国の裁量でとれる政策の手段が限られていることだった。金融政策はイタリア中央銀行ではなく、欧州中央銀行(ECB)の監督下にあり、財政政策はユーロ圏の規律に従わなくてはならない。そのため両党の何人かの有力幹部はイタリアのユーロ圏脱退を支持していた。今夏には、その準備段階としてイタリア中央銀行に対する政府の監督権限を強化する法案が議会に提出された。

ユーロ脱退は、同盟でも五つ星運動でもまだ正式の政策ではない。とはいえ、英国与党保守党の少数の有力議員がEU離脱を口にし始めたのは1990年代のことだ。英国人が2016年の国民投票でEU離脱を選択するまで何年もかかったことになる。つまり、イタリアでもこれは始まりであって、今後劇的な動きに発展する可能性もある。

08年リーマン危機の深い傷跡

ほかにも興味深い傾向がある。それは筆者がイタリアの政治家や経済学者に同国の財政赤字や経済的問題について質問すると、日本の例を引き合いに出す人がますます増えていることだ。

政治家が金融政策に口出しするのは、発展途上国では珍しいことではない。ベネズエラやアルゼンチン、トルコなどで政治家が中央銀行の政策に介入するのは見慣れた光景だし、大抵その後金融市場で混乱が起きる。だが、豊かな先進国でそのようなことが起こることはなかった。

では、なぜ今、こうした事態になっているのか。なぜ多くの政治家が、これまで正統とされてきた中央銀行の独立性に背を向け、中央銀行のお金をアテにするようになったのだろうか。その背景には技術的、経済的要因があり、また筆者のイタリアの友人たちが示唆するように、日本の先例もこうした事態を後押しする要因になっている。

技術的、経済的要因とは、08年のリーマン・ショックとそれに続く金融危機の後、西側先進諸国に起きた二つの大きな変化が関係している。一つ目の変化は、各国で公的債務が積み上がり、ほとんどの先進国で公的債務のGDP比率が第2次世界大戦以降最大になったことだ。

17年の米国の債務残高はGDPの106%にあたり、フランスは98・5%、英国は87・1%だった。 日本の235%に比べるとまだ小さいが、それでもこれまでより大幅に増えほとんどの国で1960年から2008年までの期間の2倍になった。

膨大な公的債務は財政出動や政府借入金を増やすなどの政策手段の足かせとなっており、政府は代わりに中央銀行や金融政策に手を伸ばす誘惑に駆られている。

二つ目はインフレの兆しがみられないことである。各国政府は1990年代、インフレを抑え込み、何が起ころうと物価の安定は維持されると、企業や投資家を安心させる必要があったため、中央銀行を政府から独立した組織とした。米国ではFRBの法的な独立性は明文化されていないが、ホワイトハウスはFRBの政策への介入や論評は控えることで同意している。

リーマン・ショック後、経済が急回復して今年で10年目になるが、この間、政策立案者や政治家は絶えずインフレの再燃を警戒してきた。失業率が危機前の水準まで下がったとたん、賃金が上昇し始め、インフレが頭をもたげるだろうというのが大方の予想だった。FRBは15年から金利を上げ始め、金融を引き締めてインフレの芽を摘みとろうとしたが、今のところ、米国でも欧州でも、インフレ圧力は穏やかな水準に留まっている。

インフレ遠のき中銀独立性に影

だが、たぶん物価の上昇はそのうち始まるだろう。1990年の日本のバブル崩壊が日本経済に深いトラウマを残したように、08年の金融クラッシュのトラウマは、これまでの景気後退局面の時とは比較にならないほど深刻だった。

米国や欧州の雇用の回復は多くの非熟練、低賃金労働者が市場に参入したおかげであって、その多くはパートタイムや短期契約の非正規労働者だった。また、デジタル情報技術や人工知能(AI)などの技術革新の時期とも重なったため、低熟練、中熟練労働者の賃金が低く抑えられているとみられる。

インフレ懸念が重要な政策課題でなくなった一方で、財政政策には債務や金融市場との関係などで未だに多くの制約や議論があるため、中央銀行の独立性を擁護する声は1980~90年代に比べはるかに小さくなっているようだ。そこで、日本が再び世界の注目を浴びることになった。日本は中央銀行に対するポピュリスト的介入で世界の先駆者として見られているためだ。

日本が前回、先進諸国の詳細な研究対象になったのは30年近く前だった。当時、各国は好況に沸く日本から経済運営の手法を学ぼうとし、その後に続いたバブル崩壊と金融恐慌では、何をしてはいけないかの教訓を得ようとした。そして今、日本は市場をラボに見立てた壮大な経済政策の実験を行っているという見方が広まっている。

実験の“主任研究員”は、日銀総裁の黒田東彦であり、監理者はもちろん安倍晋三首相と日本政府である。

2013年、保守的な金融政策運営を守ろうとした日銀生え抜きの白川方明の後任として、黒田が総裁に指名された後の「クロダノミクス」の顛末は日本ではよく知られているものの、他の西側諸国ではその詳細までは知られていない。

だが、多くの人が承知しているのは、黒田総裁が早期にデフレを終わらせて物価安定目標を2%にすると宣言し、そのために量的緩和を大幅に拡大してまず国債、次に株式を含むその他の有価証券を積極的に買い上げるとしたことだ。

欧州や米国のポピュリストが注目しているのは、総裁の金融政策の詳細でも、6年経っても消費者物価で2%という目標を達成していないことでもない。最大の関心事は、クロダノミクスでは日本のGDP比235%の公的債務が問題視されていないことである。

巨大な公的債務がもはや問題でなくなったのは、日銀が今やそのほとんどを実質的に直接引き受けているからだ。これまで日本を羨ましそうに眺めていたヨーロッパ人は、日本の債務はほとんどが国内で消化されているため、移り気な外国人投資家に翻弄されることがなく、日本と欧州は事情が違うと自らを納得させてきた。

政治家に安直な道を開いたツケ

だが、この違いはもはや決定的なものではなくなった。日銀が国債発行残高の4割以上を保有するという大きな変化が起きているためだ。日銀の国債買い入れは、政府の財政支出と借り入れを直接ファイナンスしているのに等しい。日銀はもしその気になれば、巨額の公的債務を帳消しにすることもできる。

これまで6年間実施されてきたアベノミクスは、本質的にはクロダノミクスだった。黒田日銀が大胆な超金融緩和に踏み切ったおかげで、安倍政権は構造改革や財政再建、あるいは政府の直接介入による賃上げ実施など、多くの困難な選択をせずに済んだ。

欧州や米国のポピュリストも、日本と同じことをぜひともやりたいと思っているだろう。日本は、インフレなき時代には中央銀行が簡単にマネーを創造して政治家に提供できる、と証明してみせた。

だが、日銀がここに来るまでに二つの大きな犠牲を払っていることを、われわれは忘れてはならない。第一は、株式を含むすべての有価証券の価格体系が公的資金の流入で歪められてきたこと。そして第二は、大胆な構造改革が再び延期されたことである。

ポピュリストが中央銀行を意のままに操れば、安倍首相にそうであったように、政治家に安直な道を開く。だが、それが国家に長期の繁栄をもたらすかどうかには疑問が残る。日本では当然ながら、繁栄がもたらされたとは言えない。(敬称略)■

編集部補遺

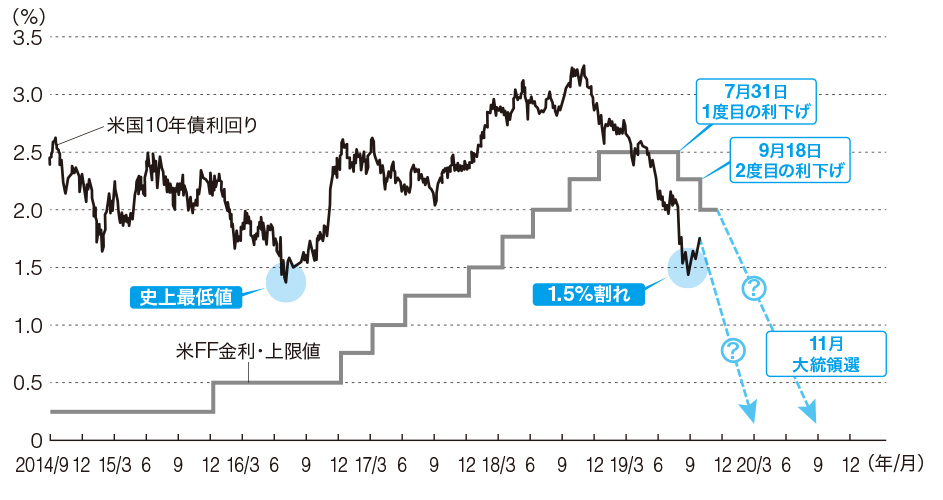

エモット氏の執筆時点が8月だったので、米連邦準備理事会(FRB)が9月17〜18日に開いた公開市場委員会(FOMC)で、政策金利であるフェデラルファンド(FF)金利を0・25%引き下げて1・75~2・00%にすることを決定し、7月31日に続き2度目の利下げに踏み切ったことを反映していない。

トランプ大統領は、2015年12月から9回の利上げを実施してきたFRBに対し批判的で、ツイッターなどで「政策金利をゼロかそれ以下に下げるべきだ」と迫っていた。来年の大統領選を意識した発言とみられるが、2度目の利下げ後の会見で、ジェローム・パウエルFRB議長は、「現在進行形のリスクに保険をかける」と述べ、米中貿易戦争を警戒した予防的利下げであることを強調、景気拡大が続くにもかかわらず利下げしたのは、FRBを「バカ者」「最悪のコミュニケーター」となじる大統領に屈したわけではないことをにじませた。

だが、FOMCの投票は7対3(据え置き2人、下げ幅0・5%が1人)と判断が分かれており、議決権のないメンバーも含めた17連銀総裁の金融政策予測では、年末までもう1回の追加利下げを予想するのは7人、据え置きが5人、2・00~2・25%への利上げが5人である。市場では19~20年の利下げ停止が強まったとする見方も出た。

しかし利上げ直前に椿事が起きた。一つは14日未明、サウジアラビアの石油施設にドローンと見られる上空からの攻撃があって炎上、国際石油市況が急騰したことだ。市場は地政学的リスクに身構えた。そして16日、ニューヨークの銀行間市場で翌日物レポ金利が突然急騰、一時2・48ポイント上昇して4・75%、17日は一時10%に達し、誘導目標レンジを大きく逸脱した。ニューヨーク連銀は2日間で13兆円を超す臨時資金供給で火消ししたが、利下げとは逆方向の波乱は不気味である。トランプ政権の歳出拡大で財務省が資金調達を予定、民間マネーが吸い上げられて金融調節が困難になっているとの説明は気休めで、むしろ調達できない金融機関が出て金利を跳ねあがらせたのではないか。どこかは不明だが、市場の猜疑心は信用不安の予兆ともみえ、量的緩和の再開すら起きるかもしれない。パウエル議長も、FRBの資産圧縮で銀行の余資が減ってきたとみて「事前に考えていたよりも早く、資産が再び拡大する可能性はありうる」と述べた。