さらばLIBOR「4京円」の激震

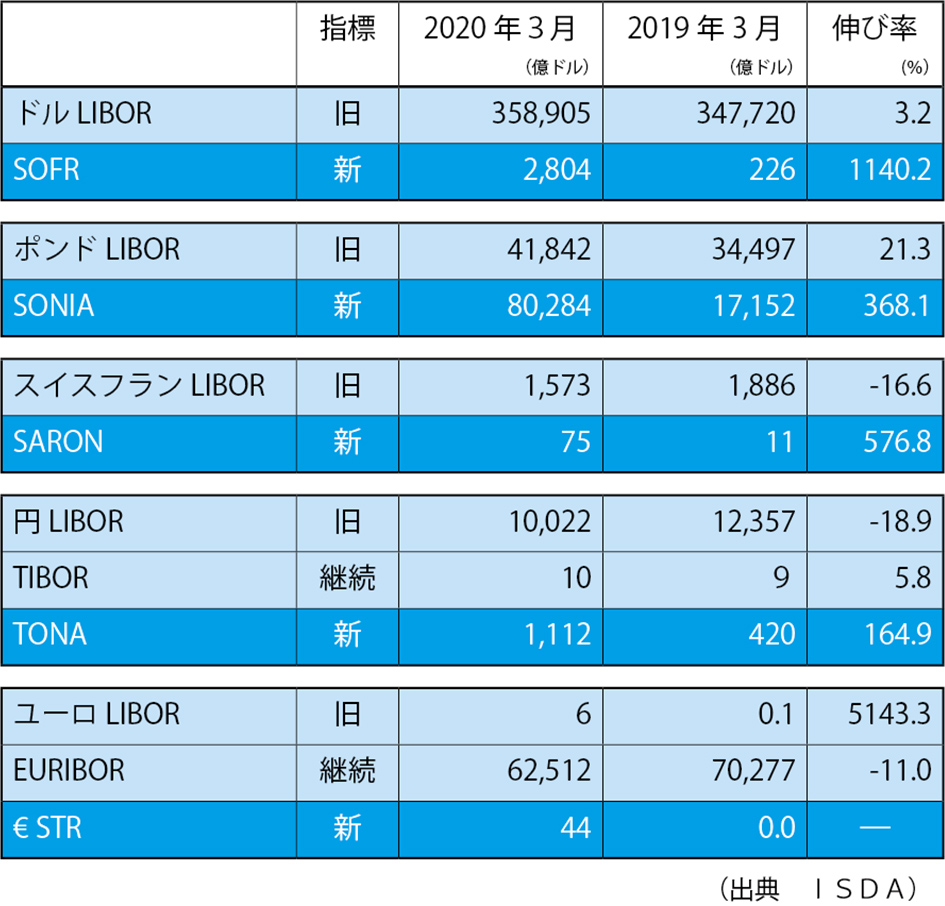

コロナとブレグジットと同時並行で国際金融の指標金利「パラダイム・シフト」。21年末の消滅で、協調融資、社債、金融派生商品400兆ドルの根幹にリスク 。「大政奉還」のドルに比べ、日本は対応が後手、無担保温存の半端な指標に。

「これは市場の重大なパラダイム・シフトだ」。国際金融の包括的な指標金利となっているLIBOR(London InterBank Offered Rate ロンドン銀行間金利、「ライボー」と読む)の消滅をそう看破するのは、中央銀行相互の決済組織である国際決済銀行(BIS)のエコノミストたちである。

1970年代のロンドンではギリシャ人バンカーのゾンバナキスが、国際協調融資(シンジケートローン)に参加者の呈示するレートの平均を取って金利を決める方式を編み出した。これがLIBORの原点である。貸し出しだけでなく変動利付債にも使われ、スワップなどデリバティブズ(金融派生商品)に広がって、国際金融の根幹をなす指標金利の座を確立、金融市場化時代のパラダイムを築いた。

そのインフラが主要銀行に操作されてきたのではないか──2007年に始まり08年のリーマン・ブラザーズ破綻に行き着いた金融危機で、動きが変だと気づいたのは、バーゼルに本部があるBISのエコノミストだった。隠れていたのは、名門のバークレイズによる実態を歪めたレート呈示だった。

芋ヅル式に日本のUBS証券、シティバンクにいた英国人トレーダーの円LIBOR不正が暴かれ、複数の銀行による金利カルテルの実態など市場の闇が次々に明るみに出た。その結果、想定元本ベースの参照額で400兆ドル(4京円)と天文学的な規模で使われている指標金利が、あと1年半後の21年末に消えることになった。

逆向きのビッグバン

旧パラダイムから新パラダイムへ、その過渡期に何が起きるか。新型コロナウイルス禍と重なって400兆ドルが軟着陸できないと、大混乱をもたらすかもしれない――。

甘い期待だった。ジョンソン英首相まで新型コロナウイルスに感染したロンドンで、金融街シティにLIBOR廃止時期の延期観測が一時飛び交ったが、監督当局の英金融行為規制機構(FCA)は3月に「21年末廃止方針は堅持する」と明言し、4月末にも念を押した。指標改革は、コロナ禍があっても揺るがない。

そのさなか、オランダの有力金融機関INGが「LIBOR改革:ビッグバン・モーメントが待ち受けている」と題するリポートを発表した。市場関係者は指標移行の膨大な作業に取り組んでいるだけに、歴史的な大変革を示す「ビッグバン」という言葉に妙な納得感があったという。

ビッグバンは、英国が1986年に実施した売買手数料の自由化を柱とする証券市場改革である。シティの古めかしい規制を自由化し、外国から資金を呼び込み、強固な国際金融市場を作り上げようとした。実は同じ年に中央銀行であるイングランド銀行の意向を受けて、英国銀行協会(BBA)が銀行の呈示レートを平均するLIBORの公表を始めている。広い意味でBBA・LIBORは英サッチャー首相が仕掛けた金融の新秩序作りを目指すビッグバンの一環でもあった。

金利は通貨ごとに各国当局が決めていたが、国際市場には監督当局が存在しない。国際市場で当局に代わる役割を担ったのが、BBAなど業界の自主規制団体である。そのLIBORは同じコンセプトでさまざまな通貨の金利を算出するため、指標性が格段に高まり、自由化、国際化時代の金利インフラになった。これが「ビッグバン」パラダイムだ。

ところが、この体制は欠陥を抱えていた。銀行が呈示する金利を、上下の極端なレート2つずつを除いて平均する手法はわかりやすく、公平に見える。ただ、それは英国が紳士の国であり、金融市場のバンカーは善人であるという性善説に基づいていた。実際には紳士然とした悪徳ディーラーが徒党を組み、自らに有利なレートを呈示し指標をゆがめ、大きな利益を上げていた。貸し出しをする銀行が、自ら金利を決定する、利益相反を内包したLIBORの欠陥が暴かれた。

監督当局は当初、LIBORの運営をBBAから切り離し、透明性を高めて残そうとしたが、そもそもレートを出すベースの銀行間市場が縮小しており、レートが恣意的になるため廃止を余儀なくされた。新体制では、各国がそれぞれの通貨の指標金利を算出する。

このいわば「アフターLIBOR」パラダイムには3つの特徴がある。1つは、指標がLIBORのように銀行の金利ではないということだ。80年代は銀行取引が主で、その王道金利をほかに援用する発想だったが、いまや指標はデリバティブズや、証券化などにも幅広く使われている。そのため新しい指標金利は銀行のレートのほかに、国債金利やCP金利なども参照して作られる。間接金融から直接金融への金融構造の変化が、指標作成プロセスにも反映されることになった。

2つめは、当局関与の強まりだ。サッチャー首相らが目指したのは官から民への流れだったが、新秩序下では官が昔のように金利水準を決めるわけではないものの、指標については規制下に置く。米国で新指標を作る役割を担う米代替参照金利委員会(ARRC)は、ニューヨーク連銀の監視下で作業を進めている。自由化の名のもとに自主規制団体が都合のいいように国際標準を作る体制が招いた不祥事の帰結は、官から民へという自由化の見直しに他ならない。

3つめは、同じコンセプトで多くの通貨の実用性の高い指標金利が、同じ時間に算出される仕組みはなくなるということだ。各国当局が事情を踏まえて指標を作り、それぞれの国の市場の時間帯に発表するので、取引の効率性は落ち、通貨や国を超えて使える国際標準の色彩は薄れる。グローバリゼーションとは逆の、市場の分断(フラグメンテーション)につながると懸念されている。

すっかり定着したLIBORの廃止を、膨大な作業を伴う大変革という意味でビッグバンととらえるのは、金融関係者の偽らざる心境である。しかし向いているのはビッグバンが志向した国際化、自由化とは逆だ。LIBOR廃止がもたらすパラダイム・シフトが意味するのは、70年代以降の銀行を中心に進められた金利の自由化、国際化を絶対視する一つの時代の終焉である。

「ブラックスワン」のリスク

旧秩序から新秩序へのパラダイム・シフトが起きるとき、秩序の空白期が生まれる。

旧秩序を支えたLIBOR廃止が決定的になったのは、17年7月にFCAのアンドリュー・ベイリー長官が「21年末以降、存続を支援しない」と表明したからだが、そのベイリー長官は翌18年7月にLIBORの消滅に関して講演で「ブラックスワン・イベントではないということを明確にするよう望んでいる」と強調した。

「ブラックスワン」とは、めったに起きないが、起きると壊滅的影響をもたらす事態のことである。ベイリーはそうならないように準備を呼びかけ、講演を「LIBORへの依存に、まだ気づかなかったり、取り組んでいなかったり、対応策がなかったりする企業に関して、さまざまなリスクがあることを警告する」と締めくくった。

のちにイングランド銀行総裁に就任するベイリーが使った「ブラックスワン・イベント」という言葉は国際金融の関係者に重くのしかかることになる。LIBORが廃止され新たな金利への切り替えが必要なのは、世界各国の融資、証券化、デリバティブズなど多岐にわたり、何十万、何百万もの取引と関係者が絡んでいるだけに、ブラックスワンの火種はつきないからだ。

21年末までに期限がくるLIBOR利用取引については、期限後に新取引を始める段階から米国のSOFR(Secured Overnight Financing Rate、担保付翌日物調達金利)など新しい指標金利を利用すればいい。ただし、LIBORは無担保の銀行信用を反映した金利だが、新指標は米SOFR、スイスSARON(Swiss Average Rate OverNight、スイス翌日物平均金利)が有担保取引をベースとし、英国SONIA(Sterling Overnight Index Average、ポンド翌日物平均金利)やユーロ圏ESTR(Euro Short-Term Rate、ユーロ短期金利)は無担保ベースと特性が異なるため、取引に応じたリスク管理の調整が必要になる。例えば、危機時には無担保ベースのSONIAなどには上昇圧力が強まる一方、有担保ベースのSOFRには下落圧力がかかる。LIBORの時と同じ感覚で臨むと、リスク回避の取引が実際には機能しないといった事態に陥りかねない。

期限が21年末をまたぐ中長期のLIBOR利用取引では、既存取引の途中で参照金利が消滅するという一大事である。その際に契約書に代用金利(フォールバック・レート)の定めがある場合とない場合がある。定めがある場合は、契約が生きたまま金利を変えられる。使うフォールバックが決まっていれば問題ないが、決まっていないと交渉で決める必要が生じる。その際、債権者、債務者のどちらかに有利になる可能性があり、係争に発展する恐れがある。

契約書にフォールバック条項がない場合、契約の中核である金利の改定に当たり、契約の連続性が途切れる。事実上新しい契約を結び直して取引を続けることになるが、そこでの利用金利を巡っても取引相手との交渉になり、有利不利が生じてしまう。これがあと1年半ですんなり収まるだろうか。

LIBORは個人向け変動利付債などにも利用されており、交渉には膨大な時間が必要になる。業界などで標準的なフォールバックのひな型を決めて受け入れを求めることになるが、立場によって損が出かねず、受け入れられるかどうかは個別交渉次第だ。

そもそも交渉しようにも、相手の所在が分からないケースがある。富裕層取引などでは連絡が取りにくいタックスヘイブンの口座を利用して取引していることも多く、交渉すらできず、21年末以降も金利がLIBORのままの取引がかなり残ることが懸念されている。

理由はどうあれ、変動利付債の発行者など債務者に金利を払う意思があっても金利が確定できないため、払いができなくなり、結果として債務不履行に陥る「テクニカル・デフォルト」が多数発生すると見られている。テクニカルであってもデフォルトが連鎖してシステミック・リスクにつながる恐れがある。

もうひとつの懸念は、LIBOR廃止でこれまでの取引がいったん洗い出されることだ。デリバティブズはしばしば損失を先送りする手段として使われてきた。そうした取引も金利をフォールバックなどに替えるのだが、そこで異常な取引が発覚する可能性がある。損益を粉飾するための現実とかけ離れたレートの取引が時価で洗い替えされるようなことになれば、当該企業や金融機関の存続を揺るがしかねない事例があるかもしれない。

ブラックスワンのリスクを抱えながらも、欧米では新しいパラダイムに対応しようとする動きが急だ。

新型コロナで都市封鎖が続いていた時期にもかかわらず、米住宅金融機関のファニー・メイ(連邦住宅抵当公庫、FNMA)とフレディ・マック(連邦住宅金融抵当公庫、FMCC)が5月に、ドル金利の新指標であるSOFR利用への移行計画を含む55ページにも及ぶLIBOR廃止作業書を発表した。米住宅ローン市場でLIBORが利用されている取引は1・5兆ドルにのぼり、移行作業がいよいよ米国内リテールで本格化する。

ドル指標金利は大政奉還

この問題に対する米国の熱の入れようは特別だ。米連邦準備理事会(FRB)のジェローム・パウエル理事(現議長)が14年の段階で早々と「監督当局は米国の市場構造をよりよく映す代替レートの開発と採用が必要だ」と訴えた。当局は金融機関にLIBOR廃止に向けた移行計画の作成を求め、その履行状況を20年の金融監督の最優先事項に位置付けている。

LIBORは米国にとっては鬼っ子のような存在だった。もともと米国の規制を逃れた資金が作った国際市場が、今や基軸通貨であるドルの指標金利の決定権を握っている。米当局にとっては心地よいはずはなく、だからこそ不祥事が発覚すると米司法省が捜査の主導権を握った。そして米国は新しいパラダイムで、基軸通貨の金利決定権をニューヨークに奪還しようとしている。

「アフターLIBOR」では、基軸通貨ドルの指標金利を算出するニューヨークの地位が高まるが、それに合わせて国際市場でのドルの立場が強くなるかどうかは微妙だ。もともとロンドンに取引が集まったのは、米国の監視を逃れたい旧ソ連・東欧圏の資金流入だった。LIBORがなくなるからといって、誰もが米国の監視下で取引したいわけではない。

実際、米政府はドル資金の監視を強めており、取引が米国外であっても、米国のルールに合致しないと巨額の制裁を科している。現在の制裁対象は北朝鮮やイランに絡むものが多いが、中国が香港に対し国家安全法で締め付けを強化する方針を全人代で決めたことに対抗し、中国の関係者に金融面で制裁を科すことを示唆している。ニューヨーク連銀の監視下で算出される新指標が定着すれば、ドルへの米国のグリップは一段と強まる。

米国の監視を嫌う資金は米国外の、ドル以外の通貨の資産に流れる公算が大きい。ユーロ市場が誕生した時と似たような環境になる可能性があるのだ。今、各国がそれぞれの通貨でLIBORの後継金利の整備を急ぐのは、ロンドンにマネーを滞留させていた〝緩さ〟を求める資金の新たな受け皿になろうとしているからだ。新しいパラダイムを睨んだ金融競争の幕は切って落とされている。

官製談合を維持間に合うか日本

日本では2020年6月1日、金融庁、日銀の担当局長の連名で金融機関の代表者あてに「ロンドン銀行間取引金利の恒久的な公表停止に向けた対応について」と題する文章を発出した。移行計画、顧客対応、システム対応、事務対応について報告書提出を求めるものだ。

LIBOR廃止は営業上の都合や、システム対応といった事情が絡み、組織全体としての対応が欠かせないため、欧米の監督当局はトップダウンで対応を求める「ディアCEO」レターを出してきた。その行政手法を取り入れたのだが、問題はタイミング。

英FCAは18年9月、ECBは19年7月に出しており、日本は1年以上遅れた。金融機関が21年末廃止に備えたシステムを組むのは20年からで、事前に予算措置が必要になる。日本の金融機関の組織行動のパターンを考えると、トップに意識を持たせるタイミングとしては、遅きに失した感がある。

日本の指標金利対応はチグハグ感が否めない。LIBORで問われたのは、銀行が中立を装って、自ら利用する金利を指標として算出する利益相反を内包した体制だった。LIBORを真似たユーロ圏のEURIBOR(欧州銀行間取引金利、ユーリボー)、東京にはTIBOR(東京銀行間取引金利、タイボー)の指標があるが、これらを一括して「IBOR(アイボー)」問題と呼び、各国で市場レートの自動算出など利益相反を排除する体制が志向されてきた。

日本は結局、TIBORを維持することにした。銀行業界団体である全国銀行協会がレートを出す体制は改めたというものの、新たに指標を管理しているのは全銀協TIBOR運営機関で、海外から見るとすっきりしない態勢のまま。脱LIBORで透明性の高い市場を目指すデリバティブズ業界では、銀行の金利呈示の仕組みを残すTIBORは、円LIBORの後継にはなりえないと考えられている。これまでTIBOR建て融資のヘッジを円LIBORで実施する金融機関が多かったが、LIBOR廃止後は正確なリスク回避が一段と難しくなる。

デリバティブズ取引などで円LIBORの後継金利として主に使われるのはTONA(無担保コール翌日物金利)である。監督当局で構成する金融安定理事会(FSB)が、LIBOR後継は銀行信用を映さないリスクフリー金利が望ましいとの指針を示したのを受け、日銀金融市場局を事務局とし、市場参加者で構成する「日本円金利指標に関する検討委員会」が決めた。

リスクフリーでないTONA

このTONAとは、コール市場で金融機関同士が無担保で短期資金の貸し借りを行う際、翌営業日が返済期日の取引に適用される金利がベースで、かつて日銀が厳しく管理しデフォルト(債務不履行)は起きないと豪語していた。ところが、1997年の三洋証券破綻時にデフォルトが発生、市場の流動性が枯渇し、結果的に山一證券の連鎖破綻を引き起こしたいきさつがある。無担保はリスクフリーとは言えないのだ。米国が新指標として利用するSOFRは、信用リスクを排除するため有担保取引のレートがベース。外国為替市場で圧倒的に取引が多いドル円取引で、指標金利のベースが異なる事態になる。

日本では指標のベースになる短期金融市場が、自由化、国際化とは遠い〝ガラパゴス市場〟だった。必ずしも市場動向をビビッドに映さないTIBORは、国内融資には使われても、外資が絡むグローバル取引で利用される機会は少なかった。その結果、LIBORと動きが小さいTIBORの金利差に注目する取引が発生するありさまだった。

円のグローバル取引の指標は円LIBORまかせだったのだが、それがなくなるのだ。今のところTIBORにも、TONAにも、円LIBORの担っていた役割を担うだけの力量はなさそうだ。というより、それを十分に意識して設計されていないように見える。

欧米は自由化の中で、民による金利談合・カルテルが発生したため、徹底した不正排除の仕組みが組まれ、官がその透明性を監視する。それが新しいパラダイムの骨格だ。しかし日本では歴史的に短期金融市場は官がにらみを利かす統制色の強さが特徴で、仕組みを180度改めることができず、中途半端な状況で新しいパラダイムに突入する。金融市場に根付いた不透明な官民のアウンの呼吸は日本モデルかもしれないが、新パラダイムからは浮いた“日本村”になる恐れは排除できない。

LIBORを廃止に追い込んだトレーダーによる金利呈示の不正操作は、英語で「Rigging」と表現された。実はこの言葉は金利操作だけでなく、もっと幅広く政府関与の意味で使われてきた。米国が競争政策の文脈の中で従来改善を求め続けてきたのが「Government-Assisted Bid Rigging」で、霞が関から天下りを迎えた業界団体による官公認ともいえる日本のカルテル体質はしばしば白眼視されてきた。「Rigging」との完全決別を目指す新パラダイムが問うのは金融だけでなく、日本の経済運営の宿痾とみられてきたそんな体質なのかもしれない。■